洞见

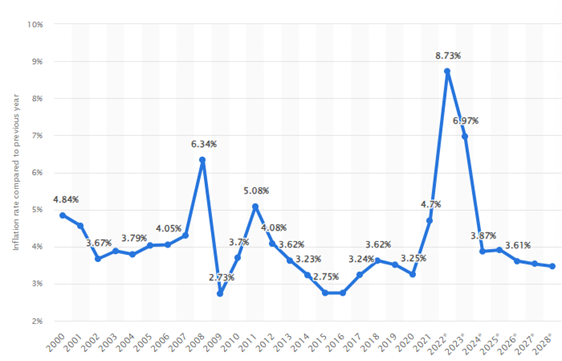

Global inflation rate form 2000 to 2022, with forecasts until 2028

Back

KWI Outlook 2H2023

11 July 2023

มุมมองการลงทุนครึ่งปีหลัง 2566 และกองทุนแนะนำ

ข้อมูล ณ วันที่ 7 กรกฎาคม 2566

5 ปัจจัยสำคัญที่ต้องจับตามองในครึ่งปีหลัง 2566

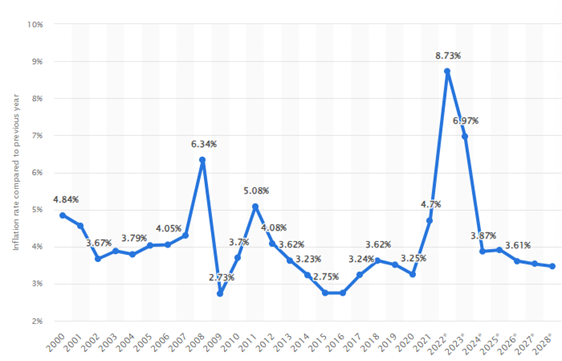

1. อัตราเงินเฟ้อที่ทรงตัวในระดับสูงยาวนานต่อเนื่อง (Sticky Inflation) โดยเฉพาะอัตราเงินเฟ้อพื้นฐาน ที่ไม่รวมหมวดอาหารและพลังงาน (Core Inflation) ซึ่งมีแนวโน้มจะทรงตัวอยู่ในระดับสูงต่อเนื่องไปในช่วงครึ่งหลังของปีนี้ เทียบกับเงินเฟ้อทั่วไป ที่รวมหมวดอาหารและพลังงาน (Headline Inflation) ที่ทยอยปรับลดลงมาต่อเนื่อง

มุมมอง KWIAM: คาดว่าเงินเฟ้อพื้นฐาน (Core Inflation) มีโอกาสจะทรงตัวในระดับสูงต่อไป (ยังไม่ปรับลดลง) แต่ด้วยฐานของปี (Base effect) จะทำให้ตัวเลขเงินเฟ้อ อาจดูลดลง หรือขยายตัวในระดับต่ำเมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) อย่างไรก็ดี ภาวะเอลนินโญ (El Nino) ที่เกิดขึ้น อาจทำให้อัตราเงินเฟ้อทั่วไป (รวมหมวดอาหารและพลังงาน) อาจดีดตัวขึ้นได้ในช่วงครึ่งปีหลังนี้เช่นกัน นอกจากนี้ การย้ายฐานการผลิตของบริษัทต่างๆ เพื่อหลีกเลี่ยงความขัดแย้งอันเกิดจากกระแส Decoupling อาจกดดันเงินเฟ้อด้านอุปทานจากต้นทุนการผลิตที่อาจสูงขึ้นด้วย

Global inflation rate form 2000 to 2022, with forecasts until 2028

(percent change from previous year)

ที่มา: Statista 2023

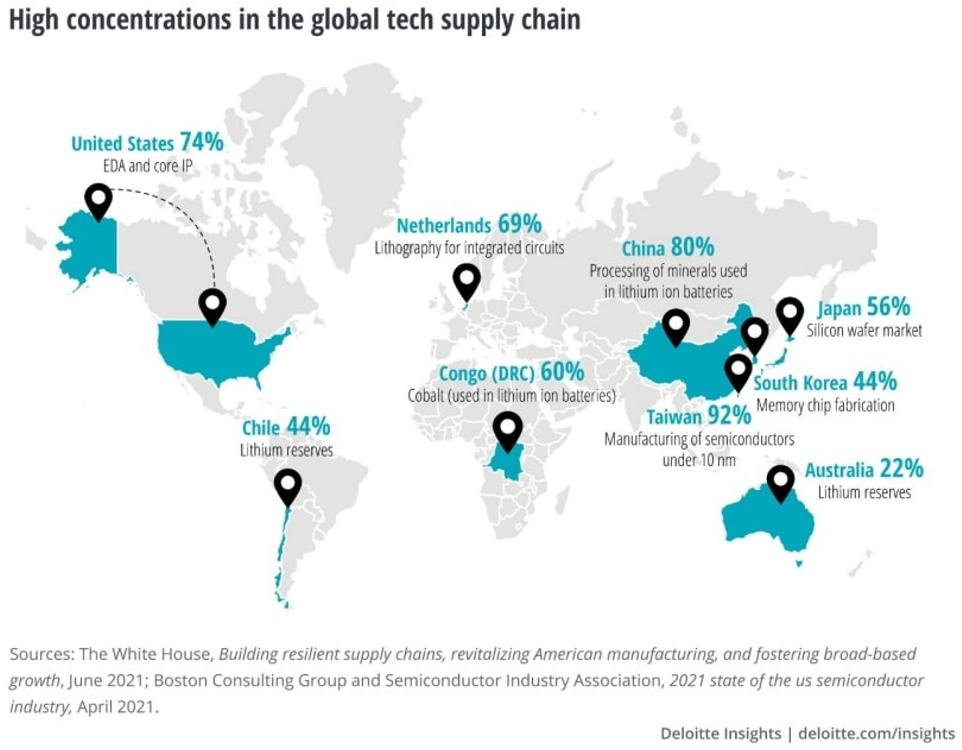

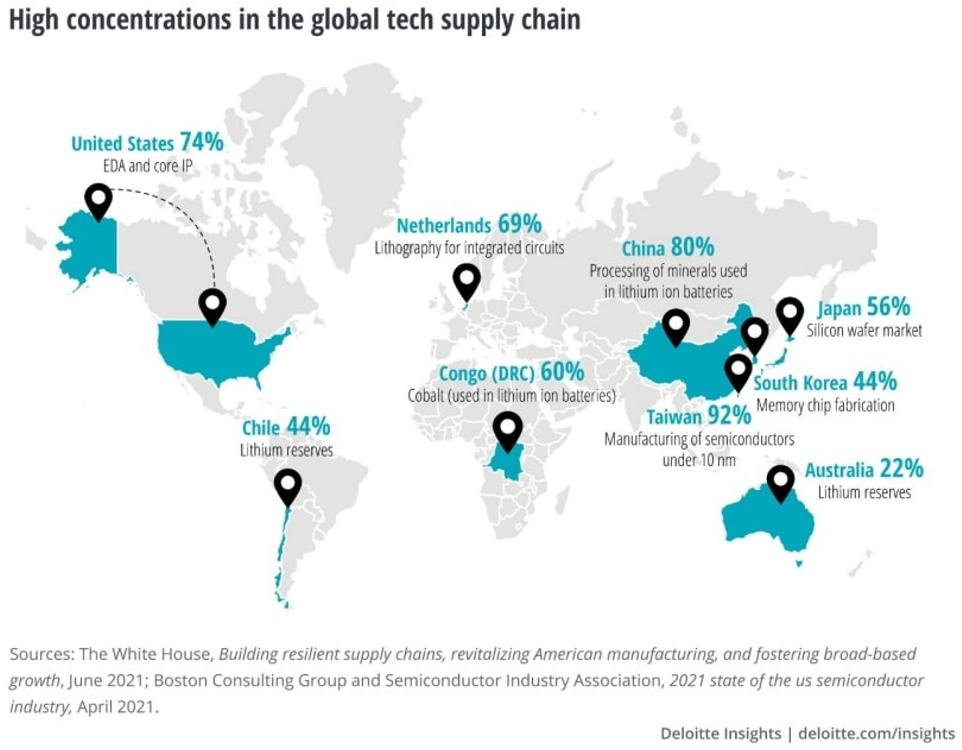

2. ความเสี่ยงด้านภูมิรัฐศาสตร์ระหว่างประเทศ (Geopolitical Risks) ที่เพิ่มขึ้น โดยเฉพาะการเปลี่ยนแปลงจากกระแสโลภาภิวัฒน์ (Globalization) มาสู่กระแสการแบ่งขั้ว (Decoupling) ซึ่งจะนำไปสู่การย้ายฐานการผลิตกลับไปประเทศต้นทาง (Reshoring) การลดการพึ่งพาเงินสกุลดอลลาร์สหรัฐฯ (De-dollarization) เพื่อผลักดันให้มีการใช้เงินสกุลอื่นมาทดแทนดอลลาร์สหรัฐฯ (Multi Polar Currency)

มุมมอง KWIAM: มองว่าในช่วงครึ่งปีหลังของปีนี้ ความขัดแย้งด้านภูมิรัฐศาสตร์ยังคงอยู่ในระดับปานกลาง และสามารถควบคุมได้ เนื่องจากทั้งสองขั้วมหาอำนาจ คือ จีน และสหรัฐอเมริกา ยังไม่พร้อมที่จะเพิ่มความขัดแย้งด้านอื่นๆ เพิ่มเติมจากปัจจุบัน แต่สิ่งที่จะเกิดขึ้นน่าจะเป็นการแสวงหาพันธมิตรเพิ่มเติม ซึ่งจะเป็นทั้งโอกาส และความท้าทาย แก่ประเทศต่างๆ ทั่วโลก โดยเฉพาะอาเซียน และประเทศไทย ขณะที่กลุ่มอุตสาหกรรมที่อาจมีความขัดแย้งมากขึ้น ได้แก่ กลุ่มเทคโนโลยี โดยเฉพาะเซมิคอนดัคเตอร์ และกลุ่มยานยนต์ไฟฟ้า

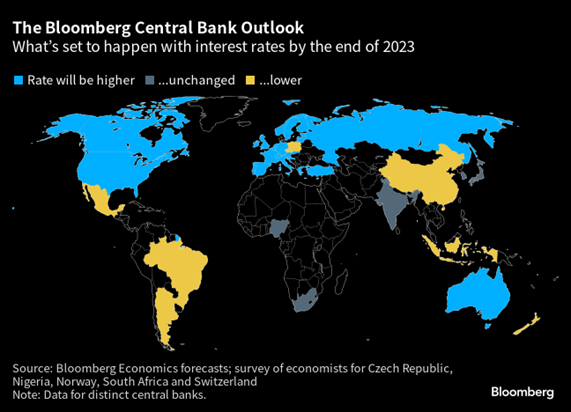

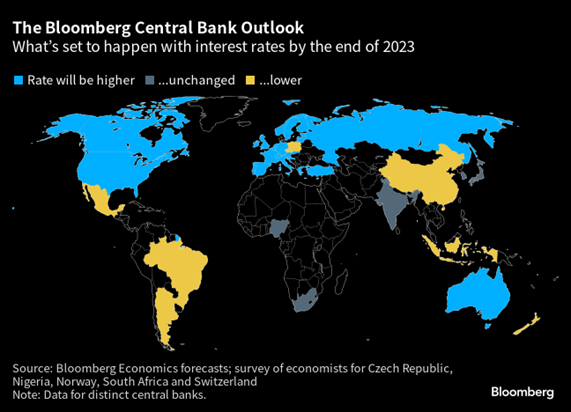

ที่มา: Blackrock Investment Institute / Deloitte Insights

3. การดำเนินนโยบายการเงินของธนาคารกลาง (Central Banks’ Monetary Policy) โดยเฉพาะการปรับขึ้นดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯ (Fed) หลังจากก่อนหน้านี้ตลาดคาดว่า Fed จะหยุดขึ้นอัตราดอกเบี้ยนโยบายตั้งแต่ช่วงไตรมาสที่ 3 ของปีนี้ แต่ความเป็นจริงกลับเป็นการขึ้นดอกเบี้ยอย่างต่อเนื่อง

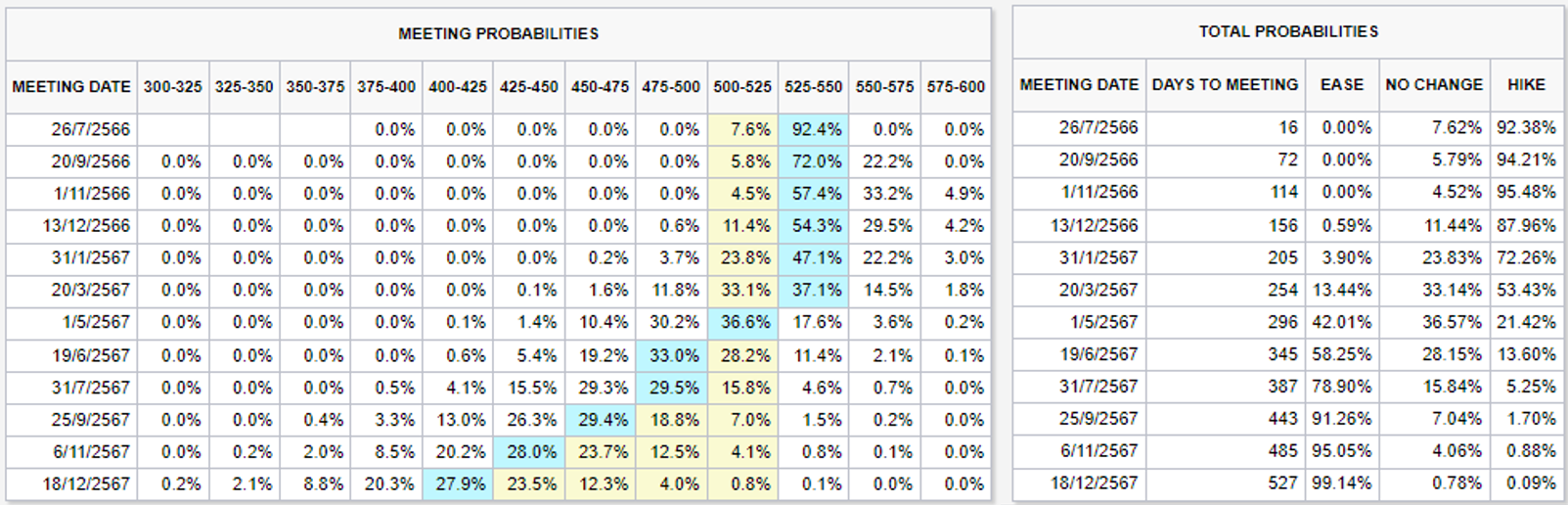

มุมมอง KWIAM: มองว่า Fed น่าจะขึ้นดอกเบี้ยอีก 3 ครั้ง สู่ระดับ 5.75 – 6.00% ณ สิ้นปี 2566 และคงอัตราดอกเบี้ยนโยบายไว้เท่าเดิมในช่วงครึ่งแรกของปี 2567 เพื่อรอดูตัวเลขเศรษฐกิจและเงินเฟ้อที่จะประกาศออกมา และจะตัดสินใจปรับลดอัตราดอกเบี้ยอีกครั้งเมื่อเห็นตัวเลขเศรษฐกิจที่ส่งสัญญาณถดถอย (Data dependent)

ที่มา: Bloomberg as of 5 July 2023

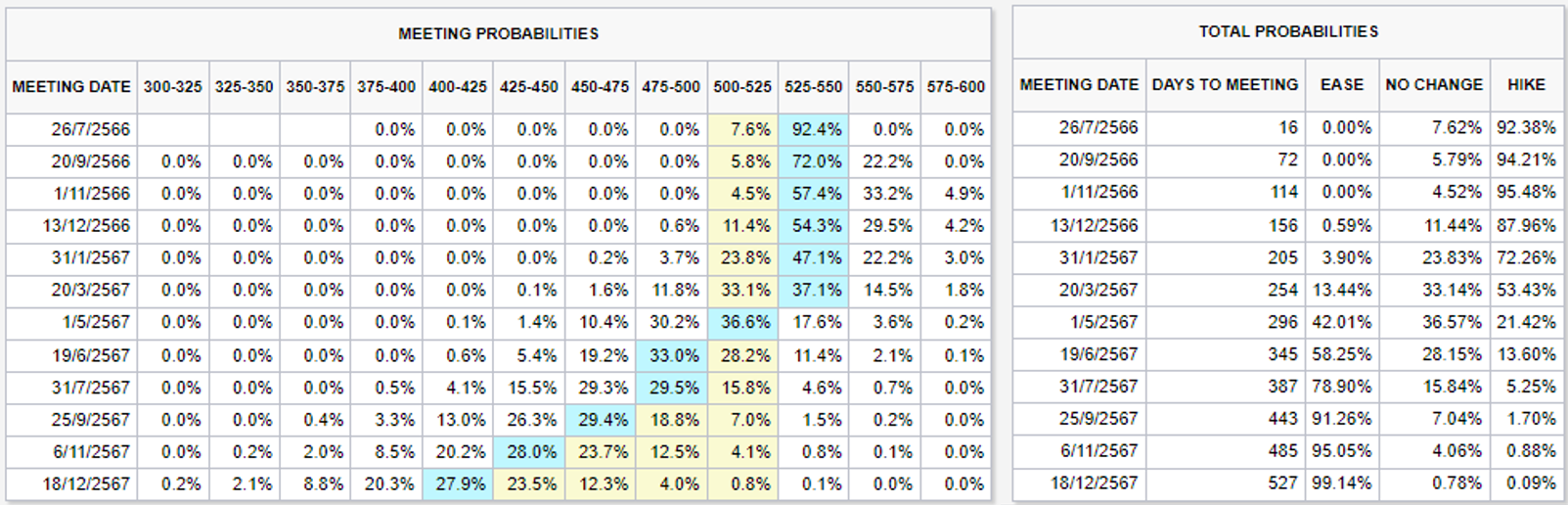

ที่มา: CME FedWatch Tool

4. การขยายตัวของเศรษฐกิจจีน (Chinese Economic Expansion) โดยเฉพาะภายหลังจากการผ่อนคลายการควบคุมโรคโควิด-19 เศรษฐกิจจีนยังไม่ได้กลับมาขยายตัวได้ตามที่หลายฝ่ายคาดหวังไว้ โดยปัญหาในภาคอสังหาริมทรัพย์ และความเชื่อมั่นของภาคเอกชนยังคงเป็นปัจจัยกดดันอยู่

มุมมอง KWIAM: เศรษฐกิจจีนมีแนวโน้มขยายตัวในอัตราที่ชะลอลง แม้ว่ารัฐบาลจะพยายามกระตุ้นเศรษฐกิจอย่างมาก ทั้งนโยบายการเงิน และนโยบายการคลังก็ตาม เนื่องจากภาวะเศรษฐกิจจีนภายหลังวิกฤตโรคโควิด-19 มีความท้ายทายมากขึ้น และกระแสความขัดแย้งทางการค้าและเศรษฐกิจกับสหรัฐอเมริกาก็มีแนวโน้มมากขึ้นเรื่อยๆ ทำให้ความเชื่อมั่นของภาคเอกชน และภาคประชาชนอ่อนแอลง

ที่มา: IMF

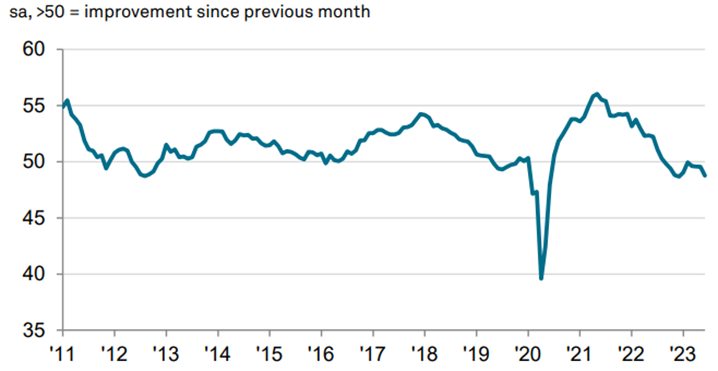

5. ความเสี่ยงต่อการเกิดภาวะเศรษฐกิจถดถอย (Economic Recession) แม้ว่าครึ่งปีแรกของปีนี้ จะยังไม่เห็นสัญญาณเศรษฐกิจถดถอยในกลุ่มประเทศชั้นนำทางเศรษฐกิจ แต่ความเสี่ยงของเศรษฐกิจถดถอยยังคงมีอยู่ โดยนักเศรษฐศาสตร์หลายสำนักได้ปรับเลื่อนการคาดการณ์เศรษฐกิจถดถอยที่คาดว่าจะเกิดปีนี้ ไปยังปีหน้า

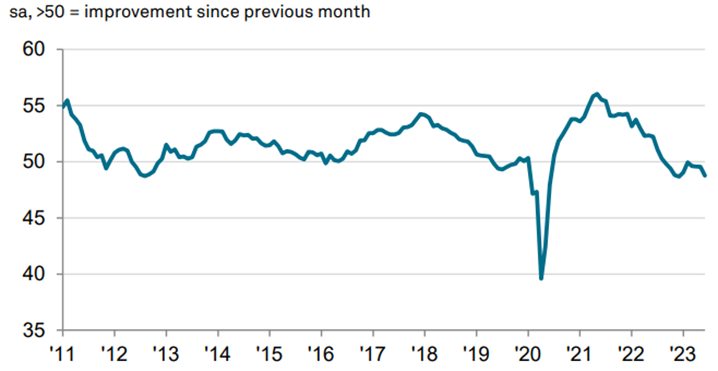

มุมมอง KWIAM: มองว่าเศรษฐกิจในภาพรวมช่วงไตรมาสที่ 3/66 จะยังคงเติบโตได้ใกล้เคียงกับที่นักเศรษฐศาสตร์ส่วนใหญ่คาดการณ์ แต่ตัวเลขเศรษฐกิจชี้นำสำคัญๆ เช่น PMI, ISM, Consumer Confidence มีแนวโน้มจะอ่อนแอลงสู่ระดับที่เริ่มน่ากังวลในไตรมาสที่ 4/66 หลังจากเริ่มส่งสัญญาณแรงส่ง (Momentum) ที่น้อยลงเรื่อยๆ ทั้งนี้ คาดว่าเศรษฐกิจโลก โดยเฉพาะเศรษฐกิจของประเทศมหาอำนาจทางเศรษฐกิจ จะยังไม่เข้าสู่ภาวะถดถอย (Recession) ในช่วงครึ่งหลังของปีนี้ แต่มีความเสี่ยงมากขึ้นในช่วงไตรมาสที่ 2-3 ของปีหน้า (2567)

J.P.Morgan Global Manufacturing PMITM

ที่มา: J.P Morgan, S&P Global

การลงทุนแนะนำ

1. แนะนำลงทุนตราสารหนี้ระยะยาว มากกว่าการถือเงินสด หรือตราสารหนี้ระยะสั้น (Long-term over Short-term)

เนื่องจากดอกเบี้ยตลาด มีแนวโน้มถึงจุดสูงสุด (Peak) ในช่วงครึ่งปีหลังของปีนี้ ก่อนที่จะมีความเสี่ยงที่อาจลดลงในปีหน้า จากความเสี่ยงภาวะเศรษฐกิจถดถอยที่มากขึ้นจนทำให้ธนาคารกลางต้องปรับลดอัตราดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจอีกครั้ง จึงแนะนำให้ลงทุนตราสารหนี้ระยะยาวเพื่อรับอัตราดอกเบี้ยระดับสูง (Lock up return) และเพิ่มโอกาสในการได้กำไรจากการเปลี่ยนแปลงราคา (Capital gains)

2. แนะนำลงทุนตราสารหนี้ภาครัฐ มากกว่าตราสารหนี้เอกชน (Government over Corporate)

เนื่องจาก 1. ภาวะดอกเบี้ยขาขึ้น (Interest Rate Upcycle) ที่ยาวนานต่อเนื่อง 2. การเปลี่ยนแปลง Supply Chain Relocation หลังโควิด-19 และเป็นไปตามกระแส Decoupling และ 3. การฟื้นตัวของการบริโภคที่เริ่มกลับเข้าสู่ภาวะปกติหลังอุปสงค์ส่วนเกิน (Pent-up Demand) หมดไป ทำให้ภาคธุรกิจ โดยเฉพาะบริษัทต่างๆ ต้องเผชิญความท้าทายทั้งในด้านยอดขาย การจัดการการผลิต และต้นทุนทางการเงิน (ดอกเบี้ย) ที่สูงมากขึ้น ทำให้ความเสี่ยงด้านเครดิตของบริษัทเอกชนเพิ่มขึ้นสูง

3. แนะนำลงทุนตราสารหนี้ มากกว่าหุ้น (Bond over Equity)

เนื่องจากคาดว่าผลตอบแทนของตราสารหนี้จะเข้าสู่จุดสูงสุด (Peak Spot) ในช่วงครึ่งปีหลังของปีนี้ โดยเฉพาะก่อนหน้าที่ Fed จะขึ้นดอกเบี้ยครั้งสุดท้าย จึงเป็นจังหวะที่เหมาะสมที่จะ Lock ผลตอบแทนในการลงทุนตราสารหนี้ ขณะที่หุ้นเองยังคงมีปัจจัยความเสี่ยงจากเศรษฐกิจถดถอย รวมถึง Valuation โดยภาพรวมก็ยังไม่น่าสนใจมากนัก

4. แนะนำลงทุนหุ้นประเทศกำลังพัฒนา มากกว่าประเทศที่พัฒนาแล้ว (Emerging over Developed)

เนื่องจากระดับมูลค่าที่เหมาะสมตามปัจจัยพื้นฐาน (Valuation) ของตลาดหุ้นประเทศที่พัฒนาแล้ว โดยเฉพาะตลาดหุ้นสหรัฐอเมริกา ค่อนข้างแพงกว่าค่าเฉลี่ยในอดีต และแพงกว่ากลุ่มประเทศ Emerging Markets ต่างๆ ขณะที่ตลาดหุ้นสหรัฐฯ มีความเสี่ยงที่จะถูกเก็งกำไรด้านราคา (Market Speculation) ค่อนข้างมาก เนื่องจากผลตอบแทนในช่วงครึ่งปีแรก มาจากผลตอบแทนที่กระจุกตัวในหุ้นบางตัวเท่านั้น (Magnificent 7 stocks: Meta, Apple, Amazon, Alphabet, Microsoft, Nvidia, Tesla) โดยแนะนำตลาดหุ้นอินเดีย (India Equity) เป็น Top Pick ในช่วงครึ่งปีหลังของปีนี้

5. แนะนำให้สะสมทองคำ (Gold) เพื่อกระจายความเสี่ยง และป้องกันความเสี่ยงจากปัญหาภูมิรัฐศาสตร์

เนื่องจากหากพิจารณาข้อมูลในอดีต จะพบว่าทองคำให้ผลตอบแทนค่อนข้างดีในภาวะที่มีความขัดแย้งทางการเมืองระหว่างประเทศ หรือเกิดภาวะสงคราม นอกจากนี้ กระแส De-dollarization ทำให้หลายประเทศหันมาสะสมทองคำเป็นทุนสำรองระหว่างประเทศมากขึ้น

กองทุนแนะนำ

1. กองทุนเปิด เคดับบลิวไอ สมาร์ท เอเนอร์จี้ อิควิตี้ เอฟไอเอฟ ชนิดสะสมมูลค่า และชนิดเพื่อการออม (SSF) ชื่อย่อ KWI SENERGY-A และ KWI SENERGY-SSF

- คาดว่าเม็ดเงินลงทุนเพื่อการลงทุนอย่างยั่งยืน (Sustainable Investment) จะเพิ่มขึ้นอย่างมีนัยสำคัญตั้งแต่ช่วงครึ่งปีหลังของปี 2566 หลังภาวะเศรษฐกิจโลก ตลาดการเงิน และตลาดทุน เข้าสู่ภาวะปกติหลังวิกฤตโควิด-19 สิ้นสุดลง

- การแก้ไขปัญหาเพดานหนี้สหรัฐฯ (US Debt Ceiling) ที่ผ่านพ้นไปได้ด้วยดี ทำให้เม็ดเงินลงทุนในกลุ่มพลังงานทดแทน (Renewable Energy) ไม่ได้ถูกปรับลดลงแต่อย่างใด ตามที่ได้มีความกังวลก่อนหน้านี้

- จากข้อมูลสิ้นสุด ณ วันที่ 7 ก.ค. 66 กองทุน KWI SENERGY-A และ KWI SENERGY-SSF ให้ผลตอบแทนนับตั้งแต่ต้นปี (YTD) อันดับ 1 ในกลุ่ม Alternative Energy Equity จัดโดย Morningstar Thailand ที่ +14.51% และ +14.47% ตามลำดับ (อันดับที่ 2 ให้ผลตอบแทน +8.11%)

2. กองทุนเปิด เคดับบลิวไอ อินเดีย อิควิตี้ เอฟไอเอฟ ชนิดสะสมมูลค่า และชนิดจ่ายเงินปันผล ชื่อย่อ KWI INDIA-A และ KWI INDIA-D

- คาดว่าเม็ดเงินลงทุนจากต่างชาติ (Foreign Investment Inflows: FIIs) จะยังคงไหลเข้าตลาดหุ้นอินเดียต่อเนื่องจากช่วงครึ่งปีแรกของปีนี้ หลังจากเป็นปัจจัยสำคัญที่ทำให้ดัชนีตลาดหุ้นอินเดียปรับขึ้นทำจุดสูงสุดใหม่ (All time high) โดยช่วง 2 ปีก่อนหน้านี้ นักลงทุนต่างชาติขายสุทธิหุ้นอินเดียต่อเนื่อง จนเดือนเมษายนที่ผ่านมา นักลงทุนต่างชาติกลับมาซื้อสุทธิ และซื้อต่อเนื่องสามเดือนติดต่อกัน และสูงที่สุดเมื่อเทียบกับตลาดหุ้น Emerging Markets หลายประเทศ ในเดือน มิ.ย. ที่ผ่านมา

- สาเหตุที่ตลาดหุ้นอินเดียได้รับความสนใจเป็นอย่างมาก เนื่องจาก

1. การเติบโตทางเศรษฐกิจที่แข็งแกร่งต่อเนื่อง โดย IMF คาดว่า GDP ของอินเดียจะขยายตัวได้ 5.9% และ 6.3% ในปี 2566 – 2567 หลังจากที่ขยายตัว 6.8% ในปีที่ผ่านมา สูงกว่าค่าเฉลี่ยโลก และกลุ่ม EM

2. ได้ประโยชน์จาก Decoupling และ De-dollarization เนื่องจากอินเดียค่อนข้างมีความสัมพันธ์อันดีกับทั้งสหรัฐฯ และจีน ขณะที่ธุรกิจพยายามมองหาการลงทุน และการย้ายฐานการผลิต ไปยังประเทศที่เป็นกลางทางการเมือง และไม่มีความขัดแย้งโดยตรงกับทั้งสหรัฐฯ และจีน

3. ได้ประโยชน์จากการซื้อน้ำมันราคาถูกจากรัสเซีย จากภาวะสงครามรัสเซีย-ยูเครน ที่ชาติตะวันตกยกเลิกการนำเข้าน้ำมันและก๊าซจากรัสเซีย แต่อินเดียยังคงสามารถนำเข้าน้ำมันและก๊าซจากรัสเซียในราคาถูก

4. สหประชาชาติ (UN) คาดว่าจำนวนประชากรอินเดียจะแซงหน้าจีนในปีนี้ ด้วยจำนวนประชากรคาดการณ์ที่ 1,429 ล้านคน ขณะที่ UN คาดว่าประชากรจีนได้พ้นจุดสูงสุดไปแล้วเมื่อปีที่ผ่านมา (2565) ด้วยจำนวนประชากรที่ 1,426 ล้านคน

5. การเข้าสู่สังคมผู้สูงอายุที่ช้า (Slow Aging Society) โดยอินเดียเป็นหนึ่งในประเทศที่มีประชากรอายุน้อยที่สุดในโลก โดยกว่าครึ่งหนึ่งของประชากรอินเดียมีอายุน้อยกว่า 30 ปี และมีค่าเฉลี่ย (Median) อายุประชากรโดยรวมเพียง 28.2 ปีเท่านั้น เทียบกับประเทศจีนที่อยู่ที่ 38.4 ปี

- จากข้อมูลสิ้นสุด ณ วันที่ 7 ก.ค. 66 โดย Morningstar Thailand กองทุน KWI INIDA-A และ KWI INDIA-D ให้ผลตอบแทนนับตั้งแต่ต้นปี (YTD) ที่ +8.05% และ +7.94% ตามลำดับ (อันดับที่ 1 +10.15%) อยู่ใน 1st Quartile ของกลุ่มหุ้นอินเดีย (India Equity) โดยกองทุน KWI INDIA-A เป็น 1 ใน 2 กองทุนในกลุ่ม India Equity ที่ได้รับการจัดอันดับ 5 ดาว โดย Morningstar Thailand