洞见

Back

Special Report: เกิดอะไรขึ้นกับธนาคารเครดิตสวิส และผลกระทบต่อกองทุนภายใต้การจัดการของ บลจ. เคดับบลิวไอ

16 March 2023

Photo: Keystone / Michael Buholzer for nonprofit educational purpose only.

เกิดอะไรขึ้นกับธนาคารเครดิตสวิส (Credit Suisse: CS)?

ช่วงปลายสัปดาห์ก่อน (9 – 10 มีนาคม 2566) เกิดปัญหาขึ้นในกลุ่มธนาคารภูมิภาค (Regional bank) ในสหรัฐฯ นำโดยธนาคาร Silicon Valley Bank (SVB) ที่ประกาศเพิ่มทุน และยอมรับว่าเกิดปัญหาขาดสภาพคล่องอย่างหนักจากผลขาดทุนในพอร์ตการลงทุนตราสารหนี้ อันเกิดจากการรับรู้ผลขาดทุนตามราคาตลาด ส่งผลให้มีการแห่ถอนเงิน นำไปสู่การปิดกิจการ และการเข้าช่วยเหลือของบรรษัทประกันเงินฝากของสหรัฐฯ (FDIC) ในที่สุด

ปัญหาของธนาคาร SVB รวมถึงอีกสองธนาคารที่เน้นธุรกิจสินทรัพย์ดิจิทัล ได้แก่ Silvergate และ Signature ของสหรัฐฯ ที่ถูกปิดกิจการไป ทำให้ราคาหุ้นในกลุ่มธนาคาร และสถาบันการเงินทั่วโลกปรับตัวลดลงแรงต่อเนื่อง แม้ว่าจะมีการประกาศเข้าช่วยเหลือโดยทางการสหรัฐฯ แล้วก็ตาม

ขณะที่หุ้นกลุ่มธนาคาร และสถาบันการเงินทั่วโลกถูกกดดันต่อเนื่อง ธนาคารซาอุดิ เนชั่นแนล แบงค์ (Saudi National Bank: SNB) ซึ่งเป็นผู้ถือหุ้นรายใหญ่ที่สุดของธนาคารเครดิตสวิส (Credit Suisse: CS) ประกาศว่าไม่อาจเพิ่มทุนให้แก่ธนาคารเครดิตสวิส ได้อีกต่อไป เนื่องจากจะทำให้ SNB ถือหุ้นในธนาคารเครดิตสวิส มากกว่า 10% ซึ่งเป็นการผิดกฎระเบียบของธนาคาร

จากข่าวดังกล่าว ทำให้นักลงทุนกระหน่ำขายหุ้นธนาคารเครดิตสวิสอย่างต่อเนื่อง จนราคาหุ้นในการซื้อขายระหว่างวัน เมื่อวันที่ 15 มีนาคมที่ผ่านมา ลดลงมากกว่า 30% และนำไปสู่การหยุดพักการซื้อขายชั่วคราว (Trading halt) ขณะที่ต้นทุนการป้องกันความเสี่ยงด้านเครดิต (Credit Default Swap: CDS) ของธนาคาร ได้พุ่งขึ้นทำจุดสูงสุดนับจากวิกฤตซับไพรม์ เมื่อปี 2008 เป็นต้นมา

แผนภาพ: ราคาหุ้น Credit Suisse Group AG ย้อนหลัง 5 ปี ลดลงแล้วกว่า 89.71%

Source: Google finance

เพื่อป้องกันไม่ให้วิกฤตลุกลาม ธนาคารแห่งชาติสวิส (Swiss National Bank: SNB) ได้ประกาศพร้อมให้ความช่วยเหลือต่อธนาคารเครดิตสวิสถ้าจำเป็น เพื่อปกป้องไม่ให้เกิดวิกฤตต่อภาคธนาคาร และล่าสุด ธนาคารเครดิตสวิสได้ประกาศขอความช่วยเหลือเงินกู้ยืมจำนวนกว่า 54 พันล้านเหรียญสหรัฐ จากธนาคารแห่งชาติสวิส เป็นที่เรียบร้อยแล้ว

เครดิตสวิส (Credit Suisse) เป็นสถาบันการเงินขนาดใหญ่ที่ก่อตั้งขึ้นเมื่อกว่า 170 ปีมาแล้ว มีสำนักงานใหญ่ที่เมืองซูริค ประเทศสวิตเซอร์แลนด์ ปัจจุบันเป็นธนาคารที่ใหญ่สุดเป็นอันดับสองของประเทศ เป็นรองเพียงยูบีเอส (UBS) เล็กน้อยเท่านั้น

ทั้งนี้ ไม่ใช่ครั้งแรกที่เครดิตสวิสเผชิญวิกฤตอย่างหนัก โดยราวเดือนตุลาคมปีที่ผ่านมา ต้นทุนการป้องกันความเสี่ยงด้านเครดิต (Credit Default Swap: CDS) ของเครดิตสวิสเคยพุ่งสูงขึ้นเป็นประวัติการณ์มาแล้ว และหลังจากนั้นไม่นาน เครดิตสวิส ก็ได้รายงานผลขาดทุนสุทธิในไตรมาสที่ 4/2022 สูงถึงกว่า 1.4 พันล้านฟรังก์สวิส และทำให้ผลขาดทุนทั้งปี 2022 สูงถึงกว่า 7.3 พันล้านฟรังก์สวิส รวมถึงลูกค้าได้แห่ถอนเงินฝากไปกว่า 1.1 แสนล้านฟรังก์สวิสในไตรมาสที่ 4 ที่ผ่านมา เป็นผลมาจากข่าวอื้อฉาวเกี่ยวกับการทำผิดกฏระเบียบ การฟอกเงิน และความเสี่ยงในการถูกดำเนินคดีในอนาคต

โดยสรุป จากปัญหาที่สะสมมานานของเครดิตสวิส นับตั้งแต่การถูกตั้งคำถาม การตรวจสอบ ผลขาดทุนมหาศาลเมื่อปีที่ผ่านมา และการแห่ถอนเงินฝากออกจากธนาคารอย่างต่อเนื่อง ทำให้เมื่อภาคธนาคารทั่วโลกประสบปัญหาความเชื่อมั่น และปัญหาสภาพคล่อง เครดิตสวิสซึ่งมีสถานะที่อ่อนแออยู่แล้วจึงสุ่มเสี่ยงที่จะเกิดปัญหาได้มากที่สุดนั่นเอง

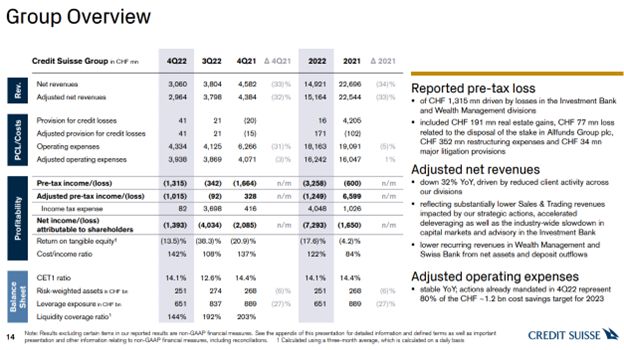

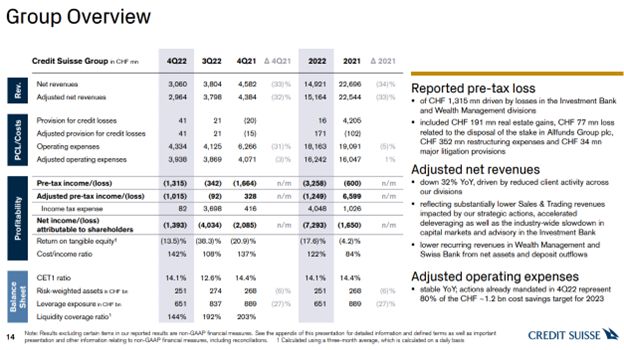

Source: Credit Suisse AG quarterly performance presentation

จากภาพด้านบน จะเห็นได้ว่า ผลประกอบการของ Credit Suisse AG ค่อนข้างอ่อนแอมาสักระยะหนึ่งแล้ว โดยรายงานผลประกอบการทั้งปี 2022 ขาดทุนสูงถึง 7,293 ล้านฟรังก์สวิส มีรายได้ที่ลดลง 34% เมื่อเทียบกับปีก่อนหน้า มีต้นทุนเทียบรายได้ (Cost to income) เพิ่มขึ้น จาก 84% มาที่ 122% และที่สำคัญ มี Liquidity Coverage Ratio ที่ลดลงต่อเนื่อง

สิ่งที่ต้องจับตาใกล้ชิด

- ยังมีปัญหาอื่นๆ ของธนาคารเครดิตสวิส ที่ยังไม่ถูกเปิดเผยออกมาหรือไม่ ?

เพียงข่าวการประกาศไม่เพิ่มทุนของ Saudi National Bank ซึ่งเป็นผู้ถือหุ้นรายใหญ่ของเครดิตสวิส ยังสามารถทำให้หุ้นของธนาคารปรับลดลงรุนแรงจนต้องพักการซื้อขายชั่วคราว ซึ่งต้องยอมรับว่ามีความเสี่ยงสูงพอสมควรที่อาจมีการเปิดเผยความเสี่ยงต่างๆของเครดิตสวิสออกมาเพิ่มขึ้นหลังจากนี้ และอาจนำไปสู่ปัญหาที่ใหญ่กว่าที่เห็นในปัจจุบันได้ โดยเฉพาะความเสี่ยงต่างๆ ที่ตลาดกังวลก่อนหน้านี้ ทั้งการปฏิบัติที่ผิดกฎระเบียบ และการถูกฟ้องร้องดำเนินคดี เป็นต้น

- จะมีธนาคารไหนที่มีปัญหาตามมาอีกหรือไม่ ?

ก่อนอื่นต้องทำความเข้าใจก่อนว่า ธุรกิจธนาคารถือว่าเป็นธุรกิจที่มีความเชื่อมโยงกันระหว่างผู้ประกอบธุรกิจในอุตสาหกรรมเดียวกันค่อนข้างมาก เนื่องจากแต่ละธนาคารจะมีธุรกรรมระหว่างกันเป็นจำนวนมาก อาทิ การชำระเงิน การซื้อขายหลักทรัพย์ การกู้ยืมเงิน ฯลฯ ดังนั้น โดยปกติแล้ว หากธนาคารแห่งใดแห่งหนึ่งเกิดปัญหาขึ้น และมีขนาดใหญ่มาก ย่อมมีความเสี่ยงที่อาจจะทำให้ธนาคารอื่นๆเกิดปัญหาตามมาได้เช่นกัน อย่างไรก็ดี การเข้าช่วยเหลือ และสร้างความมั่นใจจากภาครัฐ อาจช่วยทำให้ธนาคารแห่งอื่นๆสามารถผ่านพ้นภาวะเสี่ยงไปได้ในที่สุด

- เงินหยุดไหลออกหรือยัง ?

ภายหลังการประกาศเข้าช่วยเหลือภาคธนาคารโดยภาครัฐ และการให้ความเชื่อมั่นต่อประชาชนถึงความแข็งแกร่งและมีเสถียรภาพของธนาคารแล้ว ต้องจับตาดูว่าภาวะเงินไหลออก (Deposit run หรือ Liquidity run) ยังจะคงมีต่อเนื่องหรือไม่ เนื่องจากหากยังมีภาวะเงินทุนไหลออกจากภาคธนาคารและสถาบันการเงินอย่างต่อเนื่อง อาจทำให้เกิดวิกฤตเพิ่มเติมต่อธนาคารอื่นๆได้อีก และทำให้ยากในการเรียกความเชื่อมั่นต่อระบบธนาคารและสถาบันการเงินในระยะยาว ทั้งนี้ ต้องยอมรับว่าหัวใจหลักของการดำเนินธุรกิจธนาคาร คือ “ความเชื่อมั่น” ดังนั้นหากความเชื่อมั่นยังคงสั่นคลอนหรือยังไม่กลับมา ปัญหาอาจจะยังคงมีอยู่ต่อเนื่องและรอวันปะทุขึ้นได้อีกครั้ง

- การควบรวมกิจการ และมาตรฐานการดำเนินธุรกิจที่เข้มงวดมากขึ้น

โดยปกติแล้ว ภายหลังจากธุรกิจหรืออุตสาหกรรมประสบปัญหา ก็มักจะตามมาด้วยการขายกิจการ หรือการควบรวมกิจการเพื่อเพิ่มความแข็งแกร่งของธุรกิจ นอกจากนี้ คาดว่ารัฐบาลและหน่วยงานทางการ จะเข้ามากำกับดูแลกลุ่มธนาคารและสถาบันการเงินอย่างเข้มงวดมากขึ้น เช่นเดียวกันกับที่เคยเกิดขึ้นมาในอดีต โดยเฉพาะอย่างที่เห็นได้ชัดในช่วงหลังวิกฤตซับไพรม์ ที่ธนาคารกลางแต่ละประเทศออกมาตรฐานระบบงานป้องกันความเสี่ยง และการกำหนดให้ธนาคารต้องเพิ่มการตั้งสำรอง (Provision) มากขึ้น ดังนั้น ในครั้งนี้ก็อาจเป็นเช่นเดียวกัน ที่ธนาคารกลาง และหน่วยงานกำกับดูแลจะเข้ามาตรวจสอบและควบคุมเข้มงวดมากขึ้น

- การปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ (Fed) และธนาคารกลางยุโรป (ECB) ในระยะถัดไป จะเป็นอย่างไร ?

ธนาคารกลางแต่ละประเทศ โดยเฉพาะ Fed และ ECB อาจกำลังเจอโจทย์ที่ยากขึ้นกว่าเดิมอย่างมาก หลังจากก่อนหน้านี้ เน้นไปที่เรื่องเดียว คือ การจัดการเงินเฟ้อที่พุ่งสูงขึ้นต่อเนื่องและยาวนานอย่างไรโดยไม่ให้เศรษฐกิจถดถอย (Recession) แต่ปัจจุบันกลับต้องเผชิญความเสี่ยงของการขาดเสถียรภาพของภาคธนาคารและสถาบันการเงินเพิ่มเติมอีก โดยเฉพาะหากมีการปรับขึ้นอัตราดอกเบี้ยอย่างรวดเร็วต่อไป เนื่องจากส่วนหนึ่งของปัญหาในภาคธนาคาร ณ ปัจจุบัน เกิดจากอัตราดอกเบี้ยที่พุ่งสูงขึ้นอย่างต่อเนื่องจนธนาคารบางแห่งปรับตัวไม่ทัน รวมถึงภาวะอัตราดอกเบี้ยระยะสั้นสูงกว่าอัตราดอกเบี้ยระยะยาว (Inverted yield curve) ด้วย

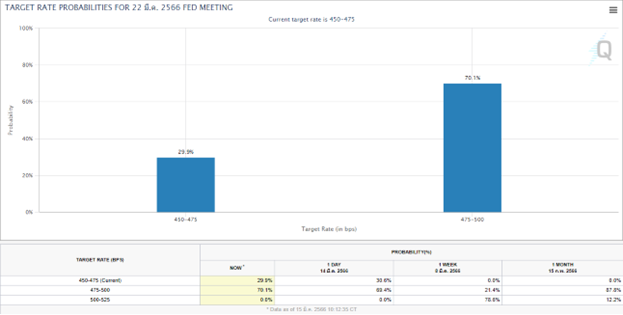

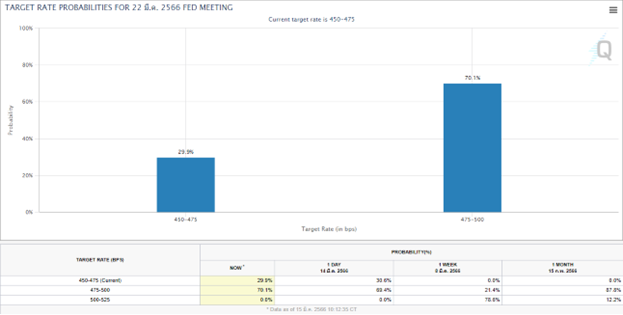

ดังนั้น ให้จับตาดูการประชุมคณะกรรมการธนาคารกลางยุโรป (ECB) ในคืนวันที่ 16 มีนาคมนี้ และการประชุมคณะกรรมการกำหนดนโยบายการเงินสหรัฐฯ (FOMC) ในวันที่ 22 มีนาคมนี้

- หาก Fed และ ECB ขึ้นอัตราดอกเบี้ยแรงและต่อเนื่องต่อไป เงินเฟ้ออาจจะลดลง แต่ความเสี่ยงต่อกลุ่มธนาคาร และความเสี่ยงเศรษฐกิจถดถอย (Recession) จะมากขึ้น

- หาก Fed และ ECB ขึ้นอัตราดอกเบี้ยช้าลง หรือหยุดขึ้นอัตราดอกเบี้ย ความเสี่ยงต่อกลุ่มธนาคาร และความเสี่ยงเศรษฐกิจถดถอย (Recession) ในระยะสั้นจะลดลง แต่เงินเฟ้ออาจทรงตัวในระดับสูงหรือเพิ่มขึ้นจนส่งผลต่อเศรษฐกิจในระยะยาว

ตารางแสดงความสัมพันธ์ระหว่างการขึ้นดอกเบี้ยนโยบาย แนวโน้มเศรษฐกิจ และเงินเฟ้อ

|

|

แนวโน้มเศรษฐกิจ

|

แนวโน้มเงินเฟ้อ

|

|---|---|---|

|

ขึ้นดอกเบี้ยแรงต่อเนื่อง

|

มีโอกาสถดถอยสูงในระยะสั้น

|

ลดลง

|

|

หยุดขึ้นดอกเบี้ย หรือขึ้นดอกเบี้ยช้าลง

|

มีโอกาสถดถอยสูงในระยะยาว

|

ทรงตัวหรือเพิ่มขึ้น |

ที่มา: KWIAM

ตารางแสดงความน่าจะเป็น (Probability) ของการปรับอัตราดอกเบี้ยนโยบายในการประชุม FOMC วันที่ 22 มีนาคมนี้

ที่มา: CME FedWatch Tool

ผลกระทบต่อกองทุนภายใต้การจัดการของ บลจ. เคดับบลิวไอ

ปัจจุบัน ทุกกองทุนภายใต้การบริหารจัดการของ บลจ. เคดับบลิวไอ ไม่มีการลงทุนในหลักทรัพย์ใดๆ ที่ออกโดย SVB, Silvergate Bank, Signature Bank รวมถึง Credit Suisse ทั้งการลงทุนโดยตรงในหลักทรัพย์ หรือการลงทุนโดยอ้อมผ่านการลงทุนในกองทุนปลายทาง (Master Fund)

อย่างไรก็ดี ภายใต้ภาวะความผันผวนของตลาดการเงิน และตลาดหุ้นในปัจจุบัน ทำให้กองทุนรวมภายใต้การจัดการของบริษัท ได้รับผลกระทบจากความผันผวนของราคาหลักทรัพย์ในพอร์ตการลงทุนไปด้วย ทั้งนี้ บริษัทคาดว่าปัญหาภาคธนาคารสหรัฐฯ และยุโรป ในครั้งนี้จะไม่ลุกลามเป็นวิกฤตทางการเงินครั้งใหญ่ (Great financial crisis) โดยมีเหตุผลสนับสนุนดังนี้

- ธนาคารกลาง และภาครัฐ ได้เข้าช่วยเหลือ และสร้างความเชื่อมั่นแล้ว

ธนาคารกลางสหรัฐฯ และธนาคารกลางสวิส เข้าให้ความช่วยเหลือ และให้คำมั่นในการสนับสนุนภาคธนาคารอย่างเต็มที่ ซึ่งปัจจุบัน ธนาคารกลางประเทศต่างๆมีสถานะทางการเงินที่แข็งแกร่ง มีเครื่องมือหลากหลาย รวมทั้งสภาวะเศรษฐกิจในภาพรวมก็ยังคงเติบโตในระดับที่ดี แม้ว่าจะเพิ่งฟื้นตัวหลังภาวะโควิด-19 ก็ตาม นอกจากนี้ ธนาคารเครดิตสวิสได้ขอรับความช่วยเหลือทางการเงินจากธนาคารกลางสวิสกว่า 54 พันล้านเหรียญสหรัฐฯ เรียบร้อยแล้ว

- ปัญหาครั้งนี้แตกต่างจากวิกฤตซับไพร์ม

วิกฤตซับไพร์ม เป็นปัญหาที่เกิดขึ้นจากการเก็งกำไรอย่างเกินขอบเขตในตราสารอ้างอิงสินเชื่ออสังหาริมทรัพย์ชั้นรองหรือด้อยคุณภาพในสหรัฐฯ (Subprime mortgage crisis) ซึ่งเมื่อฟองสบู่ภาคอสังหาริมทรัพย์แตก และราคาอสังหาริมทรัพย์ปรับตัวลดลงแรง ทำให้เกิดปัญหาอย่างรุนแรงในภาคธนาคารและสถาบันการเงิน

อย่างไรก็ดี ปัญหาในภาคธนาคารครั้งนี้ ไม่ได้เกิดจากปัญหาโครงสร้างเศรษฐกิจเชิงมหภาคเช่นเดียวกับวิกฤตซับไพร์มที่ผ่านมา แต่เป็นปัญหาการจัดการและการควบคุมภายใน (Internal management and control) ของบางธนาคาร ไม่ว่าจะเป็นกรณี SVB ที่มีการนำเงินฝากไปลงทุนในตราสารหนี้ที่มีอายุเฉลี่ยยาว (Long duration) จำนวนมาก และเมื่ออัตราดอกเบี้ยปรับเพิ่มขึ้นก็ประสบปัญหาขาดทุนจากการบันทึกราคาตามมูลค่าตลาด (Mark-to-market) หรือกรณีเครดิตสวิส ที่ประสบปัญหามายาวนานจากการควบคุมภายในที่อาจขาดประสิทธิภาพ

สำหรับผลกระทบต่อกองทุนภายใต้การบริหารจัดการของ บลจ. เคดับบลิวไอ สามารถสรุปได้ดังนี้

|

กองทุน |

ขนาดของผลกระทบ |

รูปแบบของผลกระทบ |

|

KWI USBANK-A |

ปานกลางค่อนข้างสูง |

กองทุนนี้เน้นลงทุนในหุ้นธนาคารในสหรัฐฯ เป็นหลัก ซึ่งย่อมได้รับผลกระทบจากราคาหุ้นกลุ่มธนาคารที่ปรับลดลง แม้ว่าจะไม่มีการลงทุนใน SVB, Silvergate, Signature และ Credit Suisse ก็ตาม |

|

KWI EE EURO |

ปานกลาง |

แม้ว่ากองทุนนี้ จะเน้นลงทุนในหุ้น Emerging Eastern Europe เป็นหลัก แต่อย่างไรก็ดี สถานะการลงทุนล่าสุดมีการลงทุนในกลุ่มสถาบันการเงิน (Financials) ค่อนข้างสูงราว 48% ซึ่งทำให้การปรับลดลงของราคาหุ้นกลุ่มธนาคารในยุโรปส่งผลกระทบต่อกองทุนระดับหนึ่งเช่นกัน |

|

กองทุนอื่นๆ ภายใต้การจัดการ |

ต่ำถึงปานกลาง หรือไม่ได้รับผลกระทบ |

กองทุนอื่นๆ โดยเฉพาะกองทุนที่ลงทุนในตราสารทุน ย่อมได้รับผลกระทบจากความผันผวนของตลาดหุ้นทั่วโลก อย่างไรก็ตาม กองทุนตราสารหนี้ภายใต้การจัดการปัจจุบันไม่ได้รับผลกระทบ |